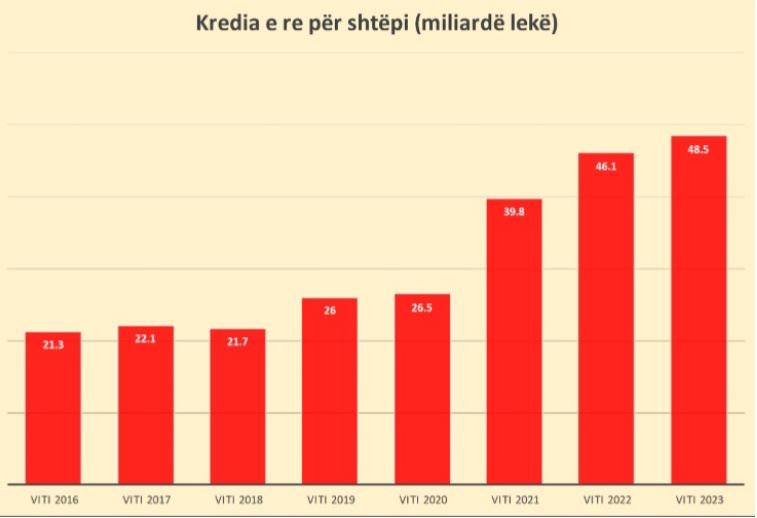

Kredia për shtëpi në rritje për të katërtin vit radhazi, në 2023 u dhanë 48.5 miliardë lekë

Kredia për shtëpi u rrit për të katërtin vit radhazi në 2023.

Të dhënat e Bankës së Shqipërisë tregojnë se kredia e re për blerje banesash arriti rekordin e ri historik prej 48.5 miliardë lekësh ose rreth 466 milionë eurosh. Kredia e re për banesa u rrit me 5.2% krahasuar me vitin 2022.

Vlera e portofolit aktiv ose tepricës së kredisë për shtëpi në fund të vitit 2022 arriti në pothuajse 177.2 miliardë lekë, me një rritje vjetore prej 6.3%.

Ritmet e rritjes janë ngadalësuar krahasuar me vitin 2022, por pjesërisht kjo i detyrohet efektit të kursit të këmbimit dhe zhvlerësimit të Euros ndaj Lekut.

Normat relativisht të ulëta të interesit kanë bërë që kredia për shtëpi të rritet sidomos në monedhën vendase.

Kredia e re për shtëpi në Lekë vitin e kaluar arriti në 30.2 miliardë lekë, në rritje me 36% krahasuar me një vit më parë. Kredia në monedhën vendase përbënte më shumë se 62% të disbursimeve të reja për këtë produkt.

Gjatë vitit 2023, Banka e Shqipërisë e ngadalësoi procesin e normalizimit monetar dhe në fund të vitit norma bazë në lekë ishte në nivelin 3.25%, ndërsa në Euro arriti në 4.5%.

Norma mesatare e interesit të portofolit të kredisë për blerje banesash nga individët në monedhën Lekë në nëntor të vitit të kaluar ishte 4.94%. Ky nivel është pak më i lartë krahasuar fundin e vitit 2022, por nga ana tjetër është më i ulëti i regjistruar gjatë vitit 2023, duke dëshmuar se shtrenjtimi i kredisë pothuajse u frenua vitin e kaluar.

Ndërkohë, norma mesatare e interesit të portofolit të kredisë për blerje banesash nga individët në monedhën Euro arriti në 5.23% në nëntor 2023, nga 4.55% që kishte qenë në fund të vitit 2022. Tek kredia në Euro u vërejt një tendencë rritjeje graduale e normave, duke reflektuar shtrëngimin monetar të Bankës Qendrore Europiane dhe rritjen e Euriborit.

Të dhënat tregojnë se kredia për shtëpi po vazhdon rritjen, pavarësisht se prej dy vitesh ekonomia ka hyrë në një cikël gradual të shtrëngimit monetar. Vrojtimet e Bankës së Shqipërisë kanë treguar se të paktën një e treta e transaksioneve në tregun e pronave financohen me kredi bankare.

Normat e ulëta të interesit e kanë bërë kredinë për shtëpi tërheqëse për huamarrësit, ndërsa paralelisht cikli i rritjes së çmimeve të pasurive të paluajtshme në vitet e fundit ka rritur edhe kërkesën për kredi për shtëpi nga familjet, duke shtuar perceptimin se blerja e një prone është një investim i mirë për të ardhmen. Nga ana tjetër, rritja e çmimeve ka ndikuar në vlera më të mëdha të kredive të marra nga individët për të blerë banesa, duke kontribuar ndjeshëm edhe në rritjen e volumeve të përgjithshme të këtij produkti.

Zhvillimet në tregun e pasurive të paluajtshme dhe të kredisë bankare për prona vlerësohen me shqetësim nga Fondi Monetar Ndërkombëtar (FMN), që në deklaratën e fundit për Shqipërinë i sugjeroi Bankës së Shqipërisë vendosjen e nje shtese kundërciklike kapitali për sektorin bankar. Sipas FMN, vendosja e një shtese kundërciklike në raportin e mjaftueshmërisë së kapitalit për bankat tregtare mund të merret në konsideratë në afatin e mesëm, për të forcuar më tej stabilitetin financiar.

Rritja vjetore e kredisë bankare, ndryshimi vjetor i kredisë bankare për pasuri të paluajtshme, ndryshimi vjetor i indeksit të çmimit të banesave dhe ndryshimi vjetor i indeksit të çmimit të banesave ndaj vlerës së qirasë përmblidhen nga Banka e Shqipërisë në indeksin e Treguesit të Paralajmërimit të Hershëm (TPHP). Në fund të tremujorit të tretë të vitit 2023, vlera e indeksit TPHP rezultoi 0.51, në rritje prej vlerës së tremujorit pararendës (0.49) dhe lehtësisht sipër vlerës së pragut krahasues (0.5). Ecuria e nëntreguesve të kredisë për pasuri të paluajtshme dhe të indeksit të cmimit të banesave, të cilët priren të përforcojnë ecurinë e njëri-tjetrit, monitorohet ngushtësisht. Qëllimi është që, duke përdorur edhe informacionet që lidhen me ngarkesën me borxh të familjeve, të identifikohen dhe parandalohen situatat në të cilat ecuria e çmimeve në tregun e pasurive të paluajtshme është e paqëndrueshme.

Sugjerimet për aplikimin e një norme kundërciklike nga FMN duket se mbështeten pikërisht tek treguesit e paralajmërimit të hershëm dhe kryesisht tek zhvillimet në tregun e pasurive të paluajtshme dhe të kredisë së dhënë nga bankat për financimin e blerjes së tyre./Monitor